تستكشف السلطات الأمريكية أفضل الحلول الممكنة بشأن التعامل مع أزمة "سيليكون فالي" - الموضوع تحت حراسة المؤسسة الفدرالية لتأمين الودائع - والذي انهار في مارس 2023، وذلك بسبب شح السيولة لديه على إثر عمليات سحب غير عادية من جانب العملاء للودائع.

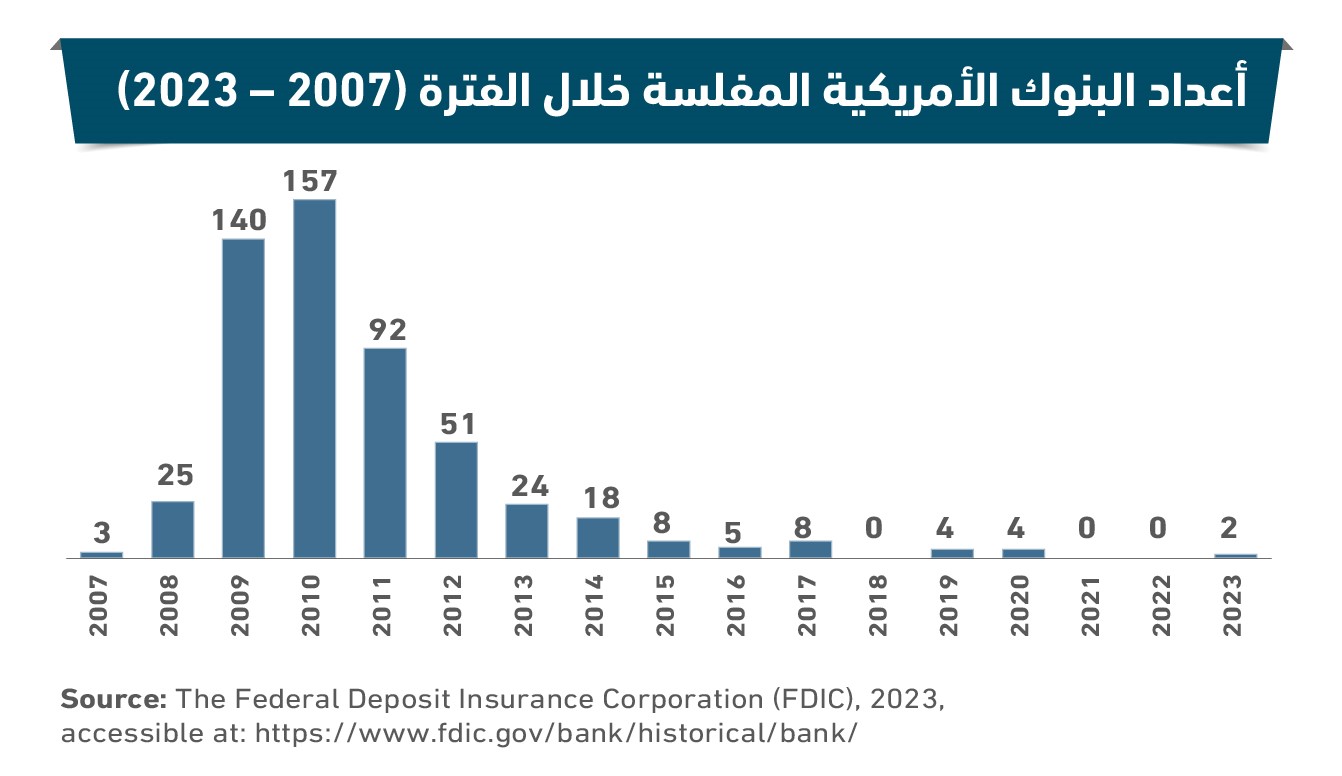

ويعتبر إفلاس بنك "سيليكون فالي" هو الأكبر في الولايات المتحدة الأمريكية منذ الأزمة المالية العالمية 2008/ 2009، على نحو فرض حالة من الهلع لدى عملاء البنوك وغذى المخاوف بشأن احتمالية وقوع أزمة في القطاع المصرفي الأمريكي. وقد يكون من المستبعد تكرار أزمة البنوك الأمريكية مثلما كان عليه الحال أثناء الأزمة المالية العالمية، إلا أن سقوط مزيد من البنوك، ولاسيما تلك الأكثر انكشافاً على الأصول الخطرة، أو ذات الملاءة المالية الضعيفة أمر غير مستبعد.

المركز المالي للبنك

يعتبر بنك "سيليكون فالي" أحد البنوك الأمريكية الإقليمية، تأسس عام 1983، ولديه نشاطات في عدد من الأسواق الخارجية، مثل المملكة المتحدة، وكندا، وألمانيا وغيرها. ويركز البنك على تمويل الشركات الناشئة العاملة في قطاع التكنولوجيا، حيث تُشكل النسبة الأكبر من عملائه. ويحتل المرتبة السادسة عشرة من حيث حجم الأصول، والتي وصلت إلى 209 مليارات دولار بنهاية العام الماضي 2022. وتُشير التقديرات إلى انكشاف عدد كبير من الشركات التكنولوجية على التعامل مع البنك في مناطق مختلفة، ومنها:

1- الولايات المتحدة: أوضحت بعض الشركات الأمريكية أنها تمتلك حوالي 5 مليارات دولار من الودائع لدى البنك، ومنها: "روبلوكس" (Roblox) لألعاب الفيديو، و"روكو" (Roku) المصنعة لأجهزة البث، و"بازفيد" (Buzzfeed) للإعلام الرقمي، وغيرها.

2- أوروبا: أوضحت نحو 16 شركة عاملة في قطاع التكنولوجيا في أوروبا أن حجم تعاملاتها مع "سيليكون فالي" يقرب من 190 مليون دولار، ومنها: "تراست بيلوت" (Trustpilot)، وهي منصة على الإنترنت تقدم آراء وتقييمات للعملاء عن مختلف الأعمال، و"ديسيوتكس" (Diaceutics)، والتي تقدم حلولاً تكنولوجية لصناعة الأدوية.

3- أستراليا: أوضحت شركة "نيترو" (Nitro) الأسترالية المتخصصة في إنتاج البرمجيات أن لديها نحو 12.18 مليون دولار من احتياطاتها النقدية مودعة لدى بنك "سيليكون فالي".

أسباب الانهيار

جاء إفلاس بنك "سيليكون فالي" كنتيجة أساسية لتشديد السياسة النقدية من قِبل مجلس الاحتياطي الفدرالي الأمريكي، إلى جانب بعض العوامل الأخرى، وهو ما يُمكن إيضاحه على النحو التالي:

1- ارتفاع أسعار الفائدة: استثمر البنك بشكل كثيف في العامين الماضيين في شراء الأوراق المالية ذات الدخل الثابت، وخاصة سندات الخزانة الأمريكية، باعتبارها أحد أكثر الأصول الاستثمارية أماناً في السوق المالي، ومثلت هذه السندات الأمريكية، حوالي 55% من أصول البنك، غير أنه مع ارتفاع أسعار الفائدة من قبل مجلس الاحتياطي الفدرالي لكبح جماح التضخم، تراجعت قيمة هذه الأوراق المالية، مما كبد البنك خسائر غير محققة، نتيجة حيازة هذه الأوراق.

وعلى الرغم من أن هذه الخسائر الناتجة عن تراجع قيمة الأوراق المالية لا تمثل خطورة، إلى حد كبير، في حال الاحتفاظ بالورقة المالية حتى تاريخ الاستحقاق، فإن اضطرار البنك لبيع هذه الأوراق المالية حوّل الخسائر غير المُحققة إلى خسائر فعلية، إذ قام بذلك لتغطية عمليات السحب من جانب العملاء، حيث باع سندات بقيمة 21 مليار دولار تتكون معظمها من سندات الخزانة الأمريكية، في 8 مارس 2023، مما كبده خسائر بلغت 1.8 مليار دولار، نتيجة لذلك.

2- قرار مفاجئ بزيادة رأس المال: أعلن البنك سعيه لجمع 2.25 مليار دولار كرأس مال من خلال بيع الأسهم العادية والأسهم الممتازة القابلة للتحويل لسد فجوة التمويل. وقد تسبب ذلك في حدوث صدمة لعملاء البنك، إذ فقدوا الثقة في قدرة البنك على الصمود واندفعوا لسحب ودائع بقيمة 42 مليار دولار. وانعكاساً لعمليات السحب القوية التي تعرض لها، بلغ رصيد السيولة لدى البنك سالب 958 مليون دولار، وذلك بنهاية يوم 9 مارس 2023. وأدى ذلك لتراجع سهم البنك بحوالي 60% في 9 مارس 2023، قبل أن يتراجع السهم بحوالي 69% في 10 مارس 2023، في تعاملات ما قبل السوق.

3- ارتفاع نسبة الودائع غير المؤمن عليها: تشكل الودائع غير المؤمن عليها حوالي 89% من إجمالي ودائع البنك البالغة 175 مليار دولار بنهاية عام 2022، حيث تتمتع الودائع في الحسابات البنكية حتى قيمة 250 ألف دولار، بالتغطية التأمينية من خلال مؤسسة تأمين الودائع الفدرالية.

4- التركيز على قطاع محدود: لا يتمتع بنك "سيلكون فالي" بتنوع قاعدة عملائه، بل يتركزون بشكل رئيسي في قطاع الشركات الناشئة العاملة في قطاع التكنولوجيا، والتي واجهت خسائر خلال العام الماضي وسط تباطؤ النمو الاقتصادي. وبالتالي، لجأت هذه الشركات إلى السحب بشكل متزايد من ودائعها لدى البنك، لتعزيز موقفها المالي.

ومن ناحية أخرى، تشير البيانات إلى أن حوالي 39% من ودائع البنك تأتي من شركات تعمل في مراحلها الأولى، وعادة ما ترتفع احتمالات تحقيق الخسائر في هذه المراحل، وبالتالي ترتفع احتمالات سحب تلك الودائع بشكل سريع.

5- إخفاقات تنظيمية: خضع بنك "سيليكون فالي" لقواعد ومعايير أقل تشدداً على صعيد كل من مؤشرات رأس المال والسيولة، مقارنة بالبنوك الكبرى. وجاء ذلك في إطار تخفيف بعض القواعد النظامية الخاصة بالبنوك الإقليمية في ظل إدارة الرئيس الأمريكي السابق دونالد ترامب.

تداعيات سلبية

تسببت أزمة بنك "سيليكون فالي" في تصاعد المخاوف داخل الأوساط الاقتصادية بشأن تأزُم القطاع المصرفي بشكل خاص، وركود الاقتصاد الأمريكي بشكل عام. وتشير التقديرات إلى أن الأزمة قد تُسفر عن عدد من التداعيات السلبية، يتمثل أهمها في الآتي:

1- ارتفاع الضغوط على القطاع المصرفي: عززت أزمة "سيليكون فالي" من الضغوط الواقعة على القطاع المصرفي الأمريكي، والذي يعاني من ارتفاع حجم الخسائر غير المحققة في الأوراق المالية إلى 620 مليار دولار، في ديسمبر 2022، إلى جانب عمليات سحب الودائع، حيث خسرت البنوك الأمريكية الأكثر ضعفاً تريليون دولار من الودائع منذ العام الماضي، مع حدوث نصف هذه الخسارة خلال مارس 2023 بعد انهيار بنك "سيليكون فالي"، وفقاً لتقديرات بنك "جي بي مورغان".

هذا إلى جانب تراجع قيم أسهم البنوك الأمريكية، والتي خسرت أكثر من 100 مليار دولار خلال يومين عقب أزمة "سيليكون فالي". وتجدر الإشارة إلى أن وكالة "موديز" خفضت نظرتها المستقبلية للنظام المصرفي الأمريكي من مستقرة إلى سلبية؛ نتيجة التدهور السريع في بيئة التشغيل.

2- تأثر قطاع التكنولوجيا سلباً: من المحتمل أن تتعثر بعض الشركات العاملة في مجال التكنولوجيا، والتي لديها ودائع لدى بنك "سيليكون فالي"، إذ أنه في ظل انكشاف هذه الشركات على البنك، أصبح من الصعب على الشركات الوصول إلى أموالها، ومن ثم دفع رواتب الموظفين أو تسيير عملياتها التشغيلية.

3- احتمال ركود الاقتصاد الأمريكي: رفع بنك "غولدمان ساكس" احتمالات ركود الاقتصاد الأمريكي خلال العام الجاري إلى 35% مقارنة بـ25% سابقاً؛ نظراً للضغوط الناجمة عن أزمة انهيار بنك "سيليكون فالي". ومن المحتمل أن تجعل الأزمة المصرفية البنوك أكثر حذراً بشأن إقراض المستهلكين والشركات للحفاظ على السيولة في مواجهة عمليات سحب المودعين غير العادية.

ويشير محللو وكالة "موديز" إلى أن تشديد معايير وقواعد الإقراض المصرفي سيقلل من نمو الاقتصاد الأمريكي خلال عام 2023، وقدّر بنك "غولدمان ساكس" تراجع النمو هذا العام بنحو 0.5%، حيث تؤثر عمليات الإقراض بدورها في عمليات التوظيف والإنتاج والإنفاق، ومن ثم على النشاط الاقتصادي ككل.

فرص امتداد الأزمة

يستبعد الخبراء الاقتصاديون أن يكون لانهيار البنك تأثير واسع النطاق، في القطاع المصرفي الأمريكي أو العالمي على غرار ما حدث عندما انهار "ليمان براذرز" عام 2008، بالنظر إلى العوامل التالية:

1- نظام مصرفي أكثر مرونة: أشارت وزيرة الخزانة الأمريكية، جانيت يلين، والبيت الأبيض إلى أن النظام المصرفي الأمريكي لا يزال أكثر مرونة مما كان عليه في الأزمة المالية لعام 2008. ويؤكد بعض الخبراء أن قطاعاً كبيراً من البنوك الأمريكية يتمتع بوضع مالي جيد، بمحافظ مالية وعملاء أكثر تنوعاً، على عكس الوضع في "سيليكون فالي".

2- محدودية مخاطر السيولة: من غير المرجح أن تواجه معظم البنوك مخاطر سيولة كبيرة، نظراً لارتفاع نسبة الأصول النقدية السائلة لديها، كما نجحت البنوك الكبرى في مساعدة غيرها على مواجهة أزمات السيولة، حيث ضخت حوالي 30 مليار دولار في بنك "فيرست ريبابليك" (First Republic)، والذي يواجه خطر الانهيار. ويؤكد محللو "مورغان ستانلي" أن ضغوط التمويل التي واجهت "سيليكون فالي" كانت فريدة، وأن البنوك الأخرى لا تواجه أزمة سيولة.

3- الاستجابة الحكومية السريعة: اتخذت الإدارة الأمريكية عدداً من الإجراءات للحد من انتشار الأزمة في القطاع المصرفي والمالي، وتتضمن ما يلي:

- إغلاق البنك وبدء التحقيق: أعلنت مؤسسة تأمين الودائع الفدرالية، إغلاق بنك "سيليكون فالي" ووضعه تحت الحراسة القضائية الخاصة بها. وأضافت أنها ستسعى لبيع أصوله، مع إمكانية دفع توزيعات الأرباح المستقبلية إلى المودعين غير المؤمن عليهم. وفتحت وزارة العدل الأمريكية تحقيقاً بشأن انهيار البنك.

- التأمين على جميع الودائع: تبحث الإدارة الأمريكية التأمين على جميع ودائع البنك بهدف تعزيز ثقة المودعين في البنوك الأخرى، وتقليل عمليات السحب غير العادية، التي سببتها أزمة "سيليكون فالي".

- دعم الاحتياطي الفدرالي: عمل الاحتياطي الفدرالي على تعزيز السيولة، من خلال برنامج الإقراض التقليدي المعروف باسم نافذة الخصم، وبرنامج التمويل المصرفي لأجل، والذي يُقدم قروضاً للبنوك بشروط ميسرة. وحصلت البنوك على تمويلات إجمالية بقيمة 163.9 مليار دولار خلال الأسبوع المنتهي في 22 مارس 2023، علماً بأن البنوك اقترضت حوالي 152.85 مليار دولار من خلال برنامج نافذة الخصم فقط متخطية الرقم القياسي البالغ 111 مليار دولار خلال الأزمة المالية العالمية 2008، وذلك خلال الأسبوع المنتهي في 15 مارس 2023. كذلك، أعلن الفدرالي عن فتح خط لمبادلة السيولة بالدولار الأمريكي، بالتنسيق مع عدد من البنوك المركزية الأخرى؛ لتعزيز السيولة.

- إجراءات إضافية: من المتوقع أن تتخذ الهيئات الرقابية في الولايات المتحدة مزيداً من الإجراءات التدقيقية، خاصة على البنوك الإقليمية، كما يدرس الاحتياطي الفدرالي تغيير نمط رقابته على البنوك متوسطة الحجم.

- إبطاء وتيرة رفع أسعار الفائدة: أبطأ مجلس الاحتياطي الفدرالي الأمريكي وتيرة رفع أسعار الفائدة في اجتماعه الأخير، مما يخفف الضغوط على القطاع المصرفي، حيث رفع الفائدة بـ25 نقطة أساس، لتتراوح بين 4.75% و5%.

وفي الختام، يُمكن القول إن تشديد السياسة النقدية من قبل الفدرالي الأمريكي كان من بين أكثر العوامل التي دفعت لتعثر بنك "سليكون فالي". ولطالما استمر الفدرالي في رفع سعر الفائدة، فمن المتوقع استمرار حدوث ضغوط على القطاع المصرفي الأمريكي، ولاسيما البنوك الأكثر انكشافاً على الأصول الخطرة، أو ذات المركز المالي الضعيف.